Corfo analizó posibilidad de tomar acciones contra Guilisasti por conflicto de interés

Aumentan versiones de salida de Julio Ponce de SQM, tras llegada de ex líder gremial.

- T+

- T-

En una carta enviada a La Moneda, con destinatario la presidenta de la República, Rafael Guilisasti presentó su renuncia a la Corfo el 3 de septiembre. La noticia, en todo caso, no llegó hasta las oficinas de la Corporación sino hasta el fin de semana pasado, desatando la molestia de todos los consejeros.

Lo peor vino el lunes. Tras conocerse el destino de Guilisasti comenzaron el análisis legal de la situación, considerando el conflicto de interés con el que se va al conocer toda la estrategia legal de la Corfo en el arbitraje con SQM por el Salar de Atacama, puesto que el consejero conocía al detalle los lineamientos trazados.

Sin embargo, el resultado es que nada puede hacerse porque el empresario no era empleado público. En todo caso, el malestar está.

"Se puso en una situación de conflicto de interés impresentable", dice un cercano; mientras que en el gobierno comentan que tras la voltereta, la reputación de Guilisasti saldrá muy dañada, porque además, esta es primera vez que un consejero de la Corfo nombrado por un presidente de la República renuncia para irse a trabajar con una empresa con quien el Estado tiene un litigio.

La salida de Ponce Varias semanas lleva el mercado especulando sobre la salida de la propiedad de SQM de su controlador indirecto, Julio Ponce Lerou. Tras su renuncia y el desembarco el lunes de Rafael Guilisasti, ese escenario ha cobrado más fuerza.

Varias semanas lleva el mercado especulando sobre la salida de la propiedad de SQM de su controlador indirecto, Julio Ponce Lerou. Tras su renuncia y el desembarco el lunes de Rafael Guilisasti, ese escenario ha cobrado más fuerza.

En la industria su salida huele más a una preparación de venta que a un tema temporal. Así lo creen incluso algunos directores de las cascadas que piensan que estos cambios son un "indicio" de que algo más viene en el camino.

Es más, aseguran otros, que no sería nada de raro que en los próximos días viéramos a algunos de los familiares de Ponce saliendo de la mesa de Potasios y Nitratos, despejando el ingreso de Guilisasti.

Qué hacer con las cascadas

Cercanos a las cascadas comentan que la salida de Ponce sería mucho más "higiénica" si es que el controlador fusionara las sociedades, como una forma de entregar un esquema más organizado.

Esto requeriría, primero, tener su aprobación, puesto que la fusión debería aprobarse por dos tercios de los accionistas. De acceder, se deberán dar una serie de pasos, desde informes periciales y valorizaciones, hasta la renegociación con los bancos por préstamos que todas estas sociedades tienen, donde las acciones de la serie A de SQM son las garantías.

Algo así trató de hacerse en 2013, cuando el mismo Ponce propuso la fusión de las cascadas, aunque de forma horizontal (Oro Blanco con Nitratos y Pampa con Potasios). Sin embargo, la idea no prosperó.

Cercanos dicen que había varias dificultades para concretar la propuesta, entre ellas establecer los dividendos a pagar, pero también de cómo valorizar las compañías. En todo caso, no se siguió adelante porque algunos minoritarios se opusieron, porque buscaban la fusión vertical de las cascadas.

Conocedores del proceso aseguran que quienes buscan este esquema, principalmente Moneda, quieren conseguir una mejor valorización de su participación, que hoy cuenta con un descuento holding, al no ser el activo subyacente (SQM), con una diferencia que puede llegar hasta diez a uno.

Con todo, cercanos a las sociedades aseguran que la fusión de las mismas hasta ahora no es un tema que haya sido tratado.

Venta sin fusionar

En todo caso, conocedores del proceso fallido de fusión de 2013 cuentan que si Ponce quisiera vender su participación y salir de SQM no necesita aglutinar las cascadas en una sola sociedad. El ejercicio podría darse en dos variantes: primero, podría vender directamente su participación en SQM, sin necesidad de fusionar las cascadas. Éstas, a su vez, se quedarían sin ningún activo, considerando que son los papeles de la serie A su única inversión.

En este caso, Julio Ponce tendría que ir a los bancos y tenedores de bonos a pagar los préstamos conseguidos para levantar las garantías que tienen sobre esos papeles.

La segunda alternativa es que quien compre lance una OPA por Norte Grande, que controla las otras sociedades cascadas. Esto obligaría a lanzar una oferta por estas mismas aguas abajo, asegura un cercano.

En todo caso, varios anticipan que algo de todo esto se vislumbrará en la reunión de directorio que sostengan las cascadas a fin de mes, cuando Rafael Guilisasti asuma con propiedad la presidencia.

mercado celebra nombramiento: "es un valor agregado y genera confianza"

Positivo fue para los analistas del mercado el hecho de que Rafael Guilisasti tomara la presidencia de las sociedades cascadas luego de que Julio Ponce Lerou renunciara al directorio de ellas.

"Definitivamente le quita grado de incertidumbre al tema de las cascadas que haya renunciado Julio Ponce y que haya nombrado a Rafael Guilisasti quien tiene un currículum bastante extenso", dice Carla Rojas, analista de Bice Inversiones.

Además, destacan "el pluralismo" que tiene el vice presidente de Concha y Toro, lo que puede ser un complemento para la empresa.

"Es empresario, con buenos contactos con la Nueva Mayoría y puede tender buenos puentes de comunicación. A las cascadas hay que meterles refinanciamiento, y él tiene contactos con los bancos, es valor agregado y genera confianza", comentan desde una corredora.

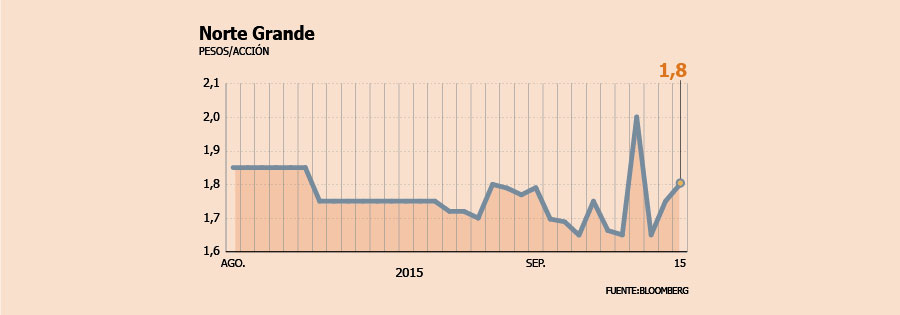

Pese a todo, el comportamiento de la acción fue variado en la Bolsa de Comercio de Santiago. Mientras los papeles de Norte Grande subían 2,86%, los de SQM-A bajaban 5,41% y Oro Blanco lo hacía en 2,51%.

Desde el mercado ven que la acción debería subir en el corto plazo, ya que muchas corredoras han comenzado a recomendar a sus inversionistas analizar la compra de acciones de SQM.

"Algunas corredoras están empezando a tenerlo en lista un poco más positiva", reconocen en la industria, explicando en ello el buen momento de negocio y financiero de la minera no metálica.

La Alivianada situación financiera

Cerca de las nueve de la noche del lunes, en medio de la sorpresa de la llegada de Rafael Guilisasti a la presidencia de tres cascadas, las mismas sociedades anunciaron mayores detalles del crédito que consiguieron con CorpBanca, que les permitió alivianar su situación financiera.

El 9 de septiembre el directorio de Pampa Calichera acordó la adquisición de parte de los bonos emitidos por esa sociedad, por US$ 250 millones cada una, a una tasa de interés de 7,75%, aunque en la actualidad, el capital adeudado en instrumentos en circulación asciende a US$ 246 millones.

Eso sí, el rescate de bonos no será por el total, sino por US$ 70 millones, los que serán financiados con un préstamo otorgado por la entidad financiera, por el mismo monto.

Las cascadas informaron ayer los detalles del acuerdo por cada una. Calichera dijo que no pagará comisiones al banco, que de concretarse la compra de bonos habrá un ahorro en los intereses (desde 7,75% que pagan los bonos hoy a 5,85% del crédito) y se liberarían acciones prendadas de la serie A de SQM, porque el nuevo crédito tiene relaciones menores. En Oro Blanco, entre otras cosas, aumentaron el plazo de las amortizaciones, también modificando las prendas de acciones de SQM A.

En todo caso, la información entregada no convenció del todo al regulador, que envió un oficio a Norte Grande, pidiendo más antecedentes, inclusive "informar respecto a las acciones prendadas y no prendadas por las distintas sociedades del grupo (...) eventuales cambios ocurridos, ya sea en materia de prendas como en las condiciones de los créditos que las originan".